Avocat Contentieux Fiscal

Le contentieux fiscal suit un chemin balisé : réclamation préalable, sursis de paiement, commissions administratives et juge administratif. Nos avocats cadrent délais, charge de la preuve et stratégie (assiette, pénalités, recouvrement), puis sécurisent l’exécution.

Ils gèrent vérifications, rectifications IS/TVA, prix de transfert, retenues à la source et fiscalité internationale, avec, si besoin, référé-suspension pour préserver l’effet utile. L’objectif : une réduction de charge, une annulation ou un accord transactionnel encadré.

Avocats en 48h

40 à 60 % d’économie vs cabinet

Profils sélectionnés par SWIM

Enjeux du contentieux fiscal

La réclamation contentieuse conditionne l’accès au juge. Nos avocats vérifient le délai, l’imposition visée, le signataire compétent et la motivation, puis sollicitent, si nécessaire, un sursis de paiement. La réponse administrative déclenche les délais de saisine du tribunal et oriente la stratégie sur l’assiette, les pénalités ou le recouvrement.

Les propositions de rectification sur IS et TVA appellent une réponse structurée : faits, droit, pièces et chiffrages. Nos avocats contrôlent la procédure, la charge de la preuve et la proportionnalité des pénalités, puis portent le litige devant le juge si les échanges préalables n’aboutissent pas. Les enjeux portent sur l’assiette, le droit à déduction et les régimes particuliers.

Les corrections de prix de transfert impliquent comparables, analyses fonctionnelles et documentation. Nos avocats évaluent les méthodes retenues, contestent les redressements et sécurisent la cohérence groupe. Ils gèrent pénalités et intérêts, tout en limitant les doubles impositions via procédures amiables lorsque nécessaire.

Les retenues à la source sur dividendes, intérêts, redevances et services imposent une vérification des conventions applicables et des bénéficiaires effectifs. Nos avocats contestent l’assiette et les taux, articulent procédures de remboursement et évitent la double imposition par les voies adaptées.

Les litiges de TVA portent sur la réalité des opérations, les factures, la déductibilité, les exonérations et les régimes particuliers. Nos avocats consolident la chaîne documentaire, contestent les requalifications et sécurisent les intérêts et pénalités. La stratégie combine échanges contradictoires, commissions et saisine du juge.

En phase de recouvrement, le sursis de paiement suspend l’exigibilité sous garanties. Nos avocats négocient sûretés et échelonnements, contestent les mesures coercitives et veillent à la préservation de la trésorerie. Les référés peuvent préserver l’effet utile du recours.

Un litige fiscal exige méthode et calendrier. Nos avocats cadrent réclamation, sursis et débats techniques pour une réduction de charge ou une annulation. L’effet utile prime.

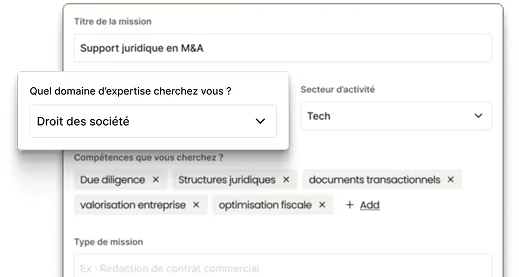

Nous sélectionnons rigoureusement les meilleurs profils pour chaques expertises.

Nos juristes vous accompagnent si besoin pour cadrer votre brief.

Vous gardez la main sur le choix final, en échangeant directement avec les avocats présélectionnés.

Comme un cabinet mais plus rapide

Nos modalités d’interventions

Que ce soit pour une urgence juridique, un conseil stratégique ou un renfort ponctuel, nos avocats d'exception sont disponibles quand vous en avez besoin.

Derniers articles

FAQs

Contentieux fiscal : réclamation, sursis et juge administratif

Le contentieux fiscal commence, sauf exceptions, par une réclamation contentieuse adressée à l’administration. Cette étape conditionne l’accès au juge. La défense combine examen de la procédure, moyens de fond et stratégie financière (sursis de paiement, garanties, intérêts). Les principaux terrains de litige concernent l’impôt sur les sociétés, la TVA, les retenues à la source, les prix de transfert et la fiscalité locale.

Chaîne procédurale

La réclamation identifie l’imposition, l’année, le fondement juridique et les pièces. Elle ouvre la voie aux échanges contradictoires et, à défaut d’accord, à la saisine du tribunal compétent. Le calendrier et les délais de recours guident la suite, y compris l’usage des référés pour préserver l’effet utile.

Sursis de paiement et trésorerie

Le sursis de paiement suspend l’exigibilité des impositions contestées sous conditions de garanties. Il sécurise la trésorerie pendant la procédure et s’ajuste aux risques de recouvrement. Les sûretés et engagements sont calibrés selon l’exposition et la capacité de l’entreprise.

Commissions administratives

Dans certaines matières, des commissions interviennent pour donner un avis sur des questions techniques ou d’évaluation. Elles constituent un temps d’échange utile pour réduire le désaccord ou sécuriser la suite contentieuse. Leur saisine et leur compétence dépendent de l’impôt et des seuils applicables.

Domaines de litige

- IS : déductibilité, provisions, amortissements, prix de transfert, pénalités.

- TVA : droit à déduction, exonérations, opérations intracommunautaires.

- Retenues à la source : taux, conventions, bénéficiaire effectif.

- Prix de transfert : méthodes, comparables, documentation.

- Fiscalité locale : CFE, taxes sectorielles.

Référés et effet utile

Lorsque l’urgence et un doute sérieux existent, une suspension provisoire peut être recherchée devant le juge, parallèlement au traitement du fond. Cette voie limite les effets irréversibles d’une décision contestée.

Checklist

- Vérifier délais et conditions de la réclamation.

- Cartographier enjeux d’assiette, pénalités et recouvrement.

- Demander le sursis et calibrer les garanties.

- Préparer échanges, commissions et contentieux.

- Planifier l’exécution après décision.

Questions fréquentes

Faut-il saisir une commission ? Oui lorsque l’impôt et le sujet y ouvrent droit ; l’avis éclaire le juge et peut favoriser un accord.

Le sursis est-il automatique ? Il suppose une demande et, selon le risque, des garanties ; il protège la trésorerie durant le litige.

Peut-on transiger ? Dans certains cas encadrés, une transaction peut réduire des pénalités et mettre fin au litige.

Une préparation rigoureuse des moyens, des pièces et du calendrier améliore la prévisibilité de l’issue et protège la trésorerie. La priorisation des moyens et un chiffrage précis guident la stratégie et la négociation.

La documentation comptable et juridique, la traçabilité des échanges et la consolidation des pièces probantes structurent un dossier efficace devant l’administration et le juge.

Pourquoi choisir nos avocats en contentieux fiscal

Nos avocats fiscalistes structurent réclamation, sursis et contentieux. Ils priorisent les moyens, chiffrent les enjeux, gèrent commissions et référés, et sécurisent l’exécution et la trésorerie. La plateforme sélectionne des spécialistes par impôt et secteur, met en concurrence rapide les profils et démarre en quelques jours, avec objectifs de résultat mesurables.

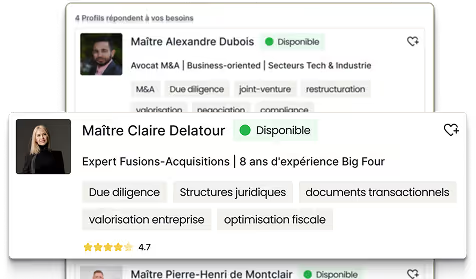

Une sélection d’experts, pas un annuaire

Chaque avocat est validé en amont pour sa pratique reconnue dans son champ d'expertise. Vous gagnez un temps précieux et échangez directement avec un interlocuteur déjà aguerri à vos problématiques.

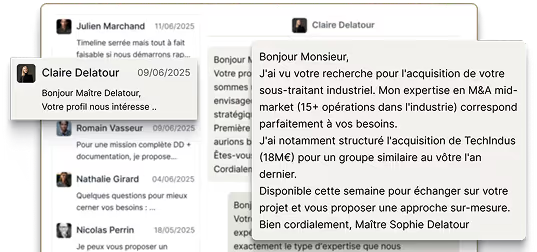

Votre besoin pris en charge sous 48h

Vous recevez une sélection confidentielle de profils en 24h, et l’avocat choisi est opérationnel dès le lendemain. Que ce soit pour un volume de contrats à traiter, une négociation sensible ou un litige à anticiper, vos projets ne prennent aucun retard.

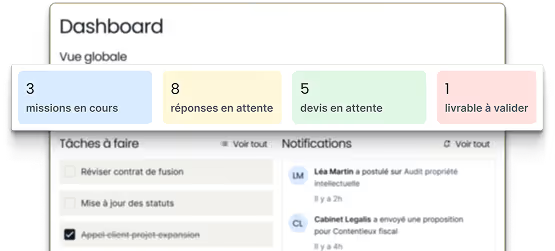

Des honoraires clairs et comparables

Avant tout engagement, vous recevez plusieurs devis détaillés. Vous comparez, vous choisissez, et vous gardez le dernier mot. Résultat : une relation transparente et des économies de 30 à 50 % par rapport à un cabinet traditionnel, sans compromis sur la qualité.

Une gestion simplifiée, un cadre sécurisé

SWIM centralise vos missions : contractualisation, suivi des heures, facturation et paiement. Vos informations et documents sont hébergés en France, dans le respect du RGPD et sous le couvert du secret professionnel.